ついに新NISAでのクレカ積立が上限の月10万円となり、各証券会社のポイント制度も出そろいましたね。

私はSBI証券で三井住友プラチナプリファードで5%還元の積立投資を月5万円していたのですが、やはり上限が10万円になったタイミングで還元率の「改悪」となりました。

でも、結論はそのままプラチナプリファードを維持して上限の月10万円で積立投資続ける方針としました。

今回は、SBI証券のクレカ積立還元率が改悪されたけど私がプラチナプリファードを維持する理由を記事にしたいと思います。

もくじ

ポイントはオマケ。価値ある証券口座から選ぶ

SBI証券以外で、クレカ積立の還元率が高いところもありますが、クレカ投資によるポイント還元ってあくまでもオマケですので利用する価値が高い楽天証券かSBI証券の選択しか考えられません。

ネット証券大手のSBI証券と楽天証券はサービスと手数料の低さ、投資可能商品の豊富さどれをとっても、他社より明らかに優れていると思います。

私はこの2社に証券口座をもっていますのでこの2社の対応に注目していました。

楽天証券は還元率維持

SBI証券のライバル、楽天証券の積立上限枠の変更をまず確認してみましょう。

金融庁のクレカ積立上限変更の改正後、早々に楽天証券は対応したポイント制度を発表してきました。

それによると、年会費無料の楽天カード(一般)だと現状の0.5%還元を維持したまま上限の10万円まで積立で使えるようになりました。

2023年に改悪があって現在の還元率となったので、まぁ妥当かなと思いました。

いずれも、投信積立だけで年会費以上の還元があるのでなかなか良いと思います。

プレミアムカードは+0.1万円価値

楽天プレミアムカードは年会費1.1万円ですが、プライオリティパスが付属しているので海外旅行を多くするならかなりお得かもしれません。

月10万円の積立=年120万円の1%は1.2万円もポイント還元されるので年会費分の元はとれる計算です。

ゴールドカードは+0.68万円価値

また、楽天ゴールドカードも年会費2200円で積立で0.75%還元ですので、年120万円で9000円分の還元です。

こちらも年会費以上の価値はありそうです。

ノーマルカードは+0.6万円価値

年会費無料の楽天カードでも無条件で0.5%還元はなかなか悪くないと思います。

0.5%だと年120万円分の積立で6,000円分の還元です。

SBI証券の変更(改悪?)

一方、SBI証券は他社から遅れて詳細を発表してきました。

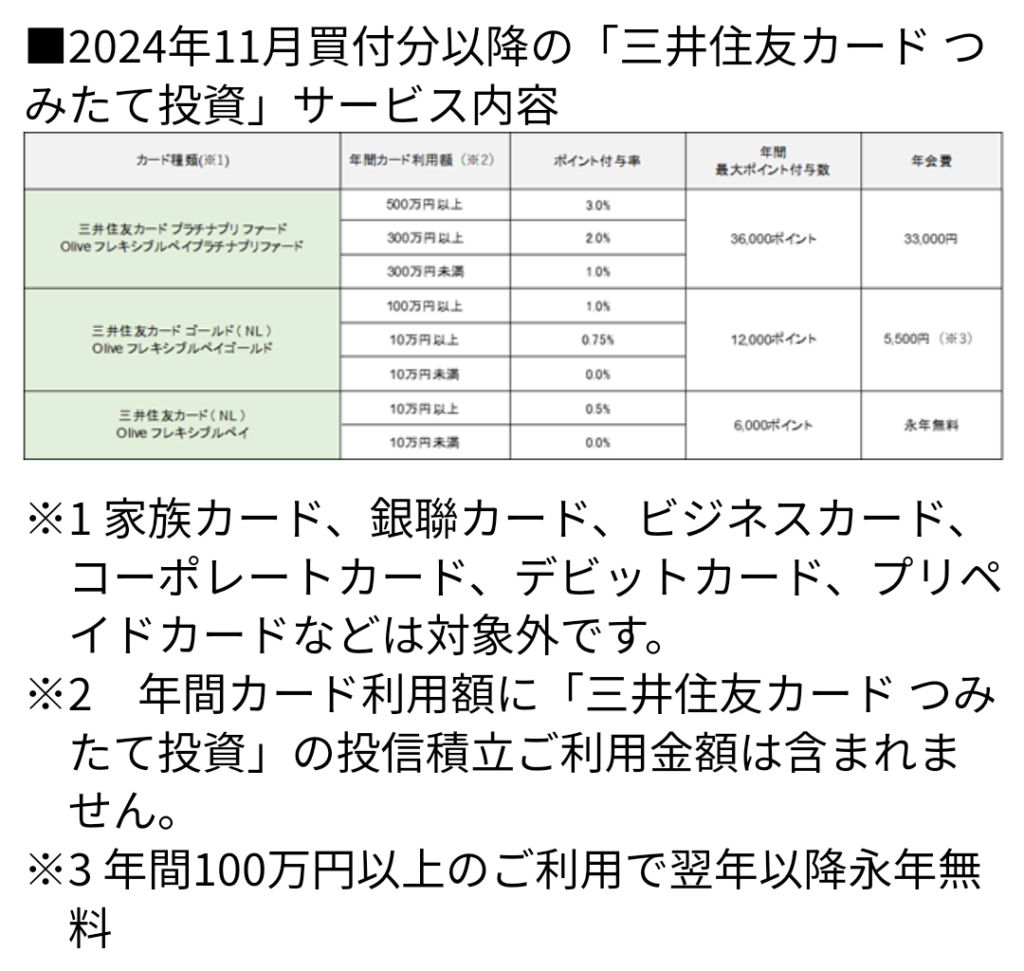

完全に他社の発表をみてから後出しで出してきたので期待していましたが、、パッとみて多くの方ががっかりするような内容でした。

10万円未満の利用は0%

なんと!

年会費無料カードで10万円未満の利用だと還元率0%になってしまいました!

しかも、、、年会費無料のナンバーレスカードだけではなくゴールドカードでも同様です。

まぁ、ゴールドカードも年100万円利用で翌年以降は年会費永年無料なので実質無料カードといえます。

ここから見えるところは、年会費も払わずカード利用がない=収益がない客には還元はしないという方針のようです。

一見改悪のようにもみえますが、持続可能な制度としてしっかり考えてきたというふうにも感じられます。

ゴールドx100万円利用で1%

ゴールドカードで従来通りの還元率1%にするためには毎年100万円の決済が必要です。

私的には年100万円であれば達成できそうな額なので、現在保有しているプラチナプリファードを維持する価値がなさそうであればこれがゴールドカードが候補となりそうです。

楽天のゴールドやプラチナカードと比較して年会費との兼ね合いでほぼ同等のスペックといえそうです。

ゴールドカードで継続的に100万円以上利用するのであれば、積立の1%還元と年会費無料でなかなか良いです

プラチナプリファードの価値はあるか

従来、プラチナプリファードは積立投資で5%還元というとんでもない還元率でした。

さすがにこれは良すぎるのですぐ改悪されると思っていましたがやはりこのタイミングで発表されましたね。

2024年10月までは期間限定で5%還元が続くようですが、それ以降は1〜3%の還元率となります。

年500万円以上利用で3%

一応書くと、年500万円以上利用で3%の還元率になります。

が、絶対無理です。。。

年300万円以上利用で2%

年300万円の利用で2%還元です。

これは年によっては達成できるかもしれませんが、なかなか難しそうです。

年100万円以上利用で1%還元

ポイント還元の為に無駄遣いしては意味ないので無難に100万円以上利用として考えます。

すると私はここの100万円以上で1%還元というところだと思います。

100万円以上利用で1%還元ですので、楽天プレミアムカードと同等になります。

楽天プレミアムカード vs 三井住友プラチナプリファード vs 三井住友ナンバーレスゴールド

私の家で使うであろう年200万円利用を前提に考えると、同じ1%還元率のカードが3枚あります。

おもな違いは年会費です。

安い順に、、

- 三井住友ナンバーレスゴールド:ほぼ無料 (100万円以上利用で永年無料)

- 楽天プレミアムカード:11,000円

- 三井住友プラチナプリファード:33,000円

同じ1%還元のカードでもほぼ無料〜3.3万円までと開きがありますね。

そもそも、NISA口座を開設しているのがSBI証券ですので、ナンバーレスゴールドかプラチナプリファードの2択に絞りました。

楽天プレミアムカードもプライオリティパスがついていて良いとは思うのですが、NISA口座活用が優先ですので、SBI証券で使用可能なカードが私の選択肢でした。

プラチナプリファード vs ナンバーレスゴールド

三井住友プラチナプリファードとナンバーレスゴールドの年会費の差は実質的に3.3万円あります。

実質無料のナンバーレスゴールドに対してプラチナプリファードの年会費3.3万円を払ってそれ以上の価値があるかが焦点になります。

継続ボーナスポイント

プラチナプリファードには100万円利用ごとに継続時に1万ポイントもらえる制度があります。

想定の100万円利用だと1万ポイント、200万円達成できれば2万ポイントもらえます。

ただ、年会費3.3万円以上の価値はこれだけでは不足です。

プリファードストア(ポイントアップ特約店)

さらに、プラチナプリファードの特典としてポイントアップとなる特約店がいくつも設定されているのがなかなか破壊力あります。

上記は一部ですが、他にもスーパーやドラックストアで対象店があるので利用機会はありそうです。

ただ、ポイント目当てで無理に使うとすると本末転倒なので、確実に利用するものだけを計算することとしました。

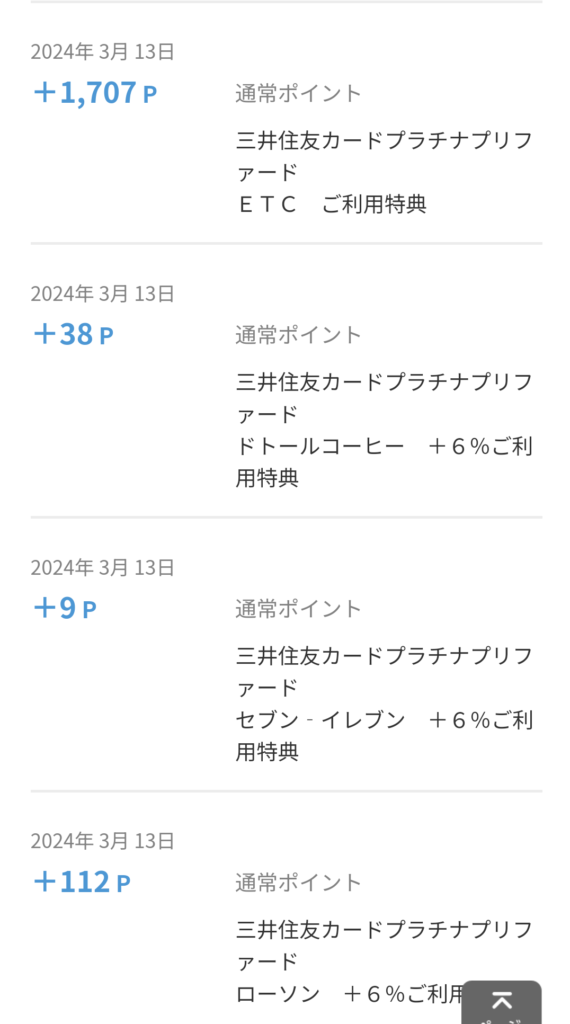

ETCは確実に通勤で使う!

特約店の中に私が必ず使う高速道路のETC利用もあります。

これが、なんと+2%ももらえるので、毎日高速通勤している私にとってはかなりありがたいです。

ざっと高速道路での支払いは少なくとも年間60万円以上あります。

60万円の2%って1.2万円なので、上記200万円達成時のボーナスポイント(2万円)と合わせて3.2万円分のポイントが少なくとも得られる見込みです。

特約店のポイントはETCの他にコンビニやスーパーでも貰えるので年会費3.3万円以上の価値は無理なく得られそうです。

↓こんな感じでどんどんボーナスポイントがつきます

まとめ

上記検証から、200万円利用と普段のETC支払いだけでもプラチナプリファードのほぼ年会費分は回収できそうで、他の還元で十分メリットがありそうなのでこのままプラチナプリファードを継続する方針としました。

大改悪に見えて、意外とプラチナプリファードは多く利用すればメリットがちゃんと出るようになっているのはよく練られた制度だと思いました。

ホントは年300万円を目指したいところですが、節約志向のうちは一家の出費を集約すればなんとか200万超えるくらいかなと思います。

妻も現在プラチナプリファードで積立投資をしていたのですがこちらは次年度年会費が掛かる前に解約して、ナンバーレスゴールドで最低の10万円利用だけして0.75%還元の積立投資をしていこうかなと現時点では考えています。

ポイントに踊らされず、良い投資をしてインフレに負けない家計にしていこうと思っています!

皆さんはどんな戦略なのでしょうか。

オトクすぎる制度っていずれ改悪されますが、SBI証券x三井住友カードのポイント還元は持続可能な仕組みのように見えますので、このままノーメンテで維持できるとありがたいですね。